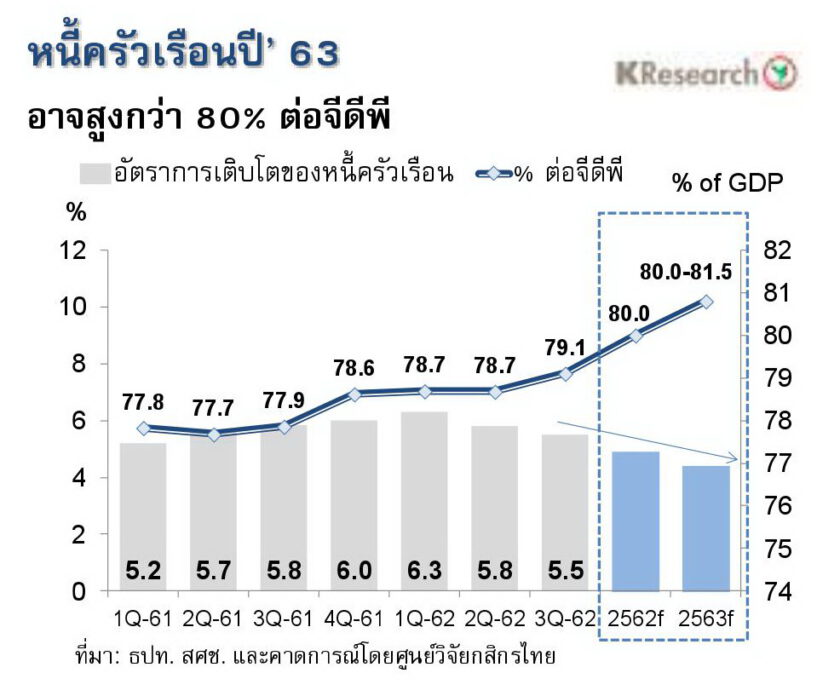

หนี้ครัวเรือนไทยพุ่ง สูงสุดในรอบ 3 ปี คาดปี 63 ทะลุ 80% ต่อจีดีพี

หนี้ครัวเรือนไทยพุ่ง สูงสุดในรอบ 3 ปี คาดปี 63 ทะลุ 80% ต่อจีดีพี

ข้อมูลเงินให้กู้ยืมแก่ภาคครัวเรือน หรือ “หนี้ครัวเรือน” ล่าสุดจากธปท. และผลสำรวจสถานการณ์หนี้สินและเงินออมของครัวเรือน โดยศูนย์วิจัยกสิกรไทย สะท้อนข้อเท็จจริงที่สอดคล้องกันว่า แม้ข้อมูลหนี้ครัวเรือนล่าสุดในไตรมาส 3/2562 จะเติบโตในอัตราที่ชะลอลง

แต่ก็มีหลายประเด็นที่เป็นข้อสังเกตซึ่งอาจจะต้องจับตาอย่างใกล้ชิดต่อเนื่องในระยะข้างหน้า เนื่องจากยอดคงค้างหนี้ครัวเรือนยังคงมีทิศทางเพิ่มขึ้น และสัดส่วนหนี้ครัวเรือนต่อจีดีพีมีแนวโน้มเพิ่มขึ้นสูงกว่า 80% ต่อจีดีพีในปี 2563 ขณะที่วัดจากมิติระดับครัวเรือนแล้ว ผู้กู้บางกลุ่มมีสถานะทางการเงินที่ค่อนข้างตึงตัว และมีภาระหนี้สูงขึ้นเมื่อเทียบกับรายได้

– ยอดคงค้างหนี้ครัวเรือนในไตรมาส 3/2562 โตชะลอลง แต่มีสัดส่วนเพิ่มสูงขึ้นเมื่อเทียบกับจีดีพี จากข้อมูลล่าสุดของธปท. หนี้ครัวเรือนของไทยในไตรมาส 3/2562 มียอดคงค้างที่ 13.239 ล้านล้านบาท ชะลอการเติบโตลงมาที่ 5.5% YoY ซึ่งต่ำที่สุดในรอบ 6 ไตรมาส อย่างไรก็ดี หนี้ครัวเรือนที่โตชะลอลงดังกล่าวเป็นผลมาจากฐานเปรียบเทียบที่สูงในช่วงเดียวกันปีก่อน

และหากเทียบไตรมาสต่อไตรมาส ยังคงเห็นยอดคงค้างหนี้ครัวเรือนขยับขึ้นเร็วกว่าการเติบโตของมูลค่ากิจกรรมทางเศรษฐกิจ สถานการณ์ดังกล่าว มีผลทำให้สัดส่วนหนี้ครัวเรือนต่อจีดีพีของไทยขยับไล่ระดับขึ้นมาอยู่ที่ 79.1% ในไตรมาสที่ 3/2562 สูงสุดในรอบเกือบ 3 ปี จากระดับ 78.7% ในช่วงครึ่งแรกของปี 2562 ซึ่งภาพดังกล่าวสอดคล้องกับผลสำรวจสถานการณ์หนี้สินและเงินออมของครัวเรือนปี 2562 ของศูนย์วิจัยกสิกรไทย ซึ่งพบว่า 44% ของผู้กู้-ครัวเรือนที่มีหนี้ มีภาระหนี้หรือเป็นหนี้เพิ่มขึ้น

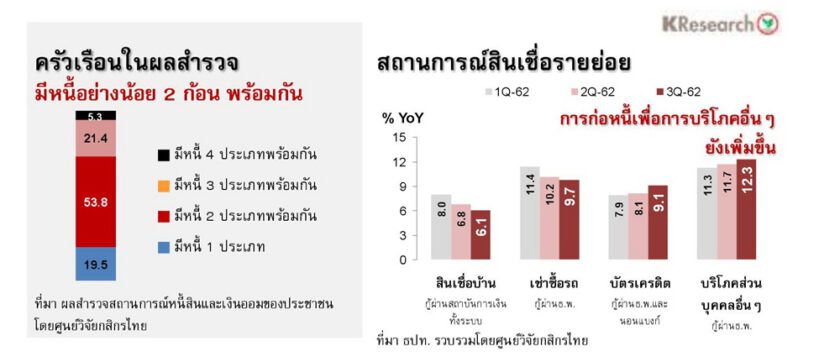

– นอกจากนี้ ข้อสังเกตเพิ่มเติมจากผลสำรวจสถานการณ์หนี้สินฯ ของศูนย์วิจัยกสิกรไทยรอบนี้ พบว่า ผู้กู้-ครัวเรือนส่วนใหญ่เป็นหนี้หลายประเภทพร้อมๆ กัน ซึ่งโดยมากจะมีภาระผ่อนชำระหนี้กับสถาบันการเงินประมาณ 2-3 ก้อนในเวลาเดียวกัน (ซึ่งต่างจากผลสำรวจฯ รอบก่อนที่ส่วนใหญ่จะมีภาระผ่อนหนี้ 1-2 ก้อนในเวลาเดียวกัน) โดยนอกจากหนี้บัตรเครดิตแล้ว ภาระหนี้ที่เพิ่มขึ้นส่วนใหญ่จะมาจากหนี้ผ่อนรถยนต์ ผ่อนสินเชื่อส่วนบุคคล และผ่อนสินเชื่อเพื่อที่อยู่อาศัย ตามลำดับ

แม้ผลสำรวจฯ ในส่วนนี้จะสะท้อนภาพของครัวเรือนในเขตกรุงเทพฯ และปริมณฑล แต่ก็เป็นทิศทางที่สอดคล้องกับการเร่งตัวขึ้นของตลาดสินเชื่อรายย่อยในระดับภาพรวมทั้งประเทศ โดยเฉพาะอย่างยิ่งในระยะหลังที่เห็นการเติบโตเร่งขึ้นของหนี้ที่ไม่มีหลักประกันและหนี้เพื่อการใช้จ่ายทั่วไปแบบไม่ระบุวัตถุประสงค์ โดยเฉพาะสินเชื่อบุคคลทั้งที่มีหลักประกันเป็นบ้านและรถยนต์ที่ปลอดภาระหรือผ่อนหมดแล้ว สินเชื่อส่วนบุคคลที่ไม่มีหลักประกัน สินเชื่อที่ไม่ระบุวัตถุประสงค์ของการกู้ยืม รวมไปถึงสินเชื่อบัตรเครดิต ซึ่งสถานการณ์ดังกล่าว น่าจะเป็นสัญญาณที่สะท้อนว่า ภาคครัวเรือนในอีกหลายส่วนยังคงก่อหนี้เพิ่ม เพื่อใช้จ่าย-ลดความตึงตัวของฐานะทางการเงินภายในครัวเรือน และ/หรือใช้ช่องทางการของสินเชื่อบุคคลเพื่อนำเงินไปเป็นทุนหมุนเวียนเพื่อประคองธุรกิจของครัวเรือนในยามที่สภาพคล่องจากรายได้ปกติยังมีความไม่แน่นอนและผันผวนตามภาวะเศรษฐกิจ

– ผู้กู้-ครัวเรือนหลายกลุ่มในผลสำรวจฯ มีภาระหนี้ต่อรายได้สูงขึ้น ซึ่งเท่ากับว่า ครัวเรือนกลุ่มนั้นๆ น่าจะมีความยืดหยุ่นน้อยลงในการจัดการสภาพคล่องเพื่อการอุปโภคบริโภคในชีวิตประจำวัน เพื่อการใช้จ่ายยามฉุกเฉิน และการออมไว้ใช้ในอนาคต นอกจากนี้ สถานะทางการเงินที่เปราะบางมากขึ้นดังกล่าว ยังอาจเป็นข้อจำกัดในการก่อหนี้ก้อนใหม่เพิ่มเติมด้วยเช่นกัน

จากผลสำรวจฯ ของศูนย์วิจัยกสิกรไทย พบว่า ภาพรวมของครัวเรือนในกรุงเทพฯ และปริมณฑลมีสัดส่วนภาระหนี้ต่อรายได้ (Debt Service Ratio: DSR) เฉลี่ยที่ 39.4% ของรายได้ต่อเดือน ขณะที่มีรายจ่ายในชีวิตประจำวันประมาณ 48% ของรายได้ต่อเดือน เท่ากับว่า เงินที่เหลือสำหรับการออม-ลงทุน หรือเก็บไว้เป็นกันชนยามฉุกเฉินจะมีสัดส่วนเพียง 12% ของรายได้เท่านั้น นอกจากนี้ ผู้กู้บางกลุ่มในผลสำรวจฯ มีภาระหนี้ที่สูงกว่าครัวเรือนโดยเฉลี่ยมาก โดยเฉพาะอย่างยิ่งกลุ่ม GenY และผู้กู้ที่มีรายได้ต่ำกว่า 15,000 บาทต่อเดือน ซึ่งมีสัดส่วน DSR อยู่ที่ 42.0% และ 42.7% ตามลำดับ ทั้งนี้ แม้ผลสำรวจฯ ของศูนย์วิจัยกสิกรไทยในรอบนี้ จะสามารถสะท้อนภาพสัดส่วนภาระหนี้ต่อรายได้ (DSR) ของผู้กู้-ครัวเรือนเฉพาะในพื้นที่กรุงเทพฯ และปริมณฑล แต่ข้อเท็จจริงที่ได้ก็มีความสอดคล้องสถานการณ์หนี้ครัวเรือนในระดับภาพรวมทั้งประเทศ

และหากเจาะลึกพฤติกรรมการก่อหนี้ของกลุ่ม GenY ในผลสำรวจฯ พบว่า ประมาณ 47.8% ของ GenY ในผลสำรวจฯ มีหนี้เพิ่มขึ้นในปีที่ผ่านมา ซึ่งหนี้ที่เพิ่มขึ้นส่วนใหญ่เป็นหนี้ที่ไม่มีหลักประกัน หรือ Clean Loan โดยเฉพาะหนี้บัตรเครดิต (84%) และหนี้สินเชื่อส่วนบุคคล (48%) ซึ่งน่าจะสะท้อนพฤติกรรมการก่อหนี้เพื่อการใช้จ่าย-อุปโภคบริโภคในระยะสั้น ซึ่งแม้วงเงินสินเชื่อ-หนี้ประเภทนี้อาจจะไม่สูง เพราะไม่ใช่เป็นหนี้ก้อนใหญ่เพื่อซื้อสินทรัพย์ แต่ก็เป็นสาเหตุให้ผู้กู้มีฐานะทางการเงินที่อ่อนแอลง เพราะมีภาระผ่อนชำระต่อเดือนเพิ่มขึ้น

โดยสรุป ศูนย์วิจัยกสิกรไทย มองว่า สถานการณ์หนี้ครัวเรือนยังคงเป็นประเด็นเชิงโครงสร้างที่ต้องติดตามอย่างใกล้ชิด เนื่องจากมีนัยต่อเนื่องต่อเสถียรภาพของระบบการเงินในภาพใหญ่ ตลอดจนสถานะทางการเงินของระดับครัวเรือน โดยสถานการณ์ล่าสุด หนี้ครัวเรือนขยับขึ้นมามีสัดส่วนประมาณ 79.1% ของจีดีพีในไตรมาสที่ 3/2562 ขณะที่แนวโน้มในปี 2563 นั้น คาดว่า หนี้ครัวเรือนจะยังเพิ่มขึ้นในอัตราใกล้เคียงหรือมีโอกาสเติบโตเร็วกว่าเศรษฐกิจ ซึ่งศูนย์วิจัยกสิกรไทยประเมินว่า มีความเป็นไปได้ที่จะเห็นสัดส่วนหนี้ครัวเรือนในปี 2563 ขยับขึ้นไปอยู่ในกรอบประมาณ 80.0-81.5% ต่อจีดีพี

หนี้ครัวเรือนที่ขยับสูงขึ้นดังกล่าว ย่อมเป็นข้อจำกัดการฟื้นตัวของกำลังซื้อและการบริโภคของครัวเรือนในภาพรวม และหากมองในมิติที่ย่อยลงมาระดับครัวเรือน ผลสำรวจสถานการณ์หนี้และเงินออมของศูนย์วิจัยกสิกรไทย พบข้อเท็จจริงที่สอดคล้องกับสถานการณ์หนี้ครัวเรือนในระดับภาพรวมทั้งประเทศว่า ครัวเรือนหลายกลุ่ม โดยเฉพาะกลุ่ม GenY และกลุ่มที่มีรายได้ต่อเดือนต่ำกว่า 15,000 บาท อยู่ในภาวะที่มีภาระหนี้ต่อเดือนค่อนข้างสูง ต้องเพิ่มความระมัดระวังในการใช้จ่าย และน่าจะเป็นกลุ่มที่เผชิญกับข้อจำกัดในการก่อหนี้ก่อนใหม่เพิ่มเติม

ประเด็นที่ต้องติดตามในช่วงหลังจากนี้ คงเป็นแนวทางการเข้าดูแลและแก้ไขปัญหาหนี้ครัวเรือน ซึ่งเป็นโจทย์ระยะยาวที่น่าจะมีความท้าทายมากขึ้น โดยเฉพาะในภาวะที่เศรษฐกิจยังชะลอตัว โดยศูนย์วิจัยกสิกรไทย มองว่า การทำความเข้าใจปัญหาหนี้ครัวเรือนจากข้อมูลภาพรวม อาจทำให้ยังไม่สามารถวางแนวทาง-มาตรการการแก้ไขปัญหาได้อย่างสมบูรณ์ เพราะสาเหตุและปัญหาที่แท้จริงในการเป็นหนี้และความสามารถในการชำระคืนหนี้ของแต่ละครัวเรือนมีความแตกต่างกัน และภาพการเป็นหนี้ของครัวเรือนบางกลุ่มอาจยังไม่สะท้อนผ่านฐานข้อมูลที่มีในระบบ โดยเฉพาะครัวเรือนที่มีรายได้จร-ไม่มีงานประจำ ตลอดจนผู้กู้ที่มีรายได้ค่อนข้างต่ำ ซึ่งอาจจะยังเป็นกลุ่มที่ไม่สามารถเข้าถึงสินเชื่อของสถาบันการเงินในระบบ

ดังนั้น ศูนย์วิจัยกสิกรไทย มองว่า การเน้นสร้างวินัยการใช้เงินและการลดแรงจูงใจในการก่อหนี้ตามกระแสบริโภคนิยม ตลอดจนการกำหนดมาตรการปล่อยสินเชื่อของสถาบันการเงิน อาจเป็นแนวทางที่ช่วยชะลอปัญหาการเป็นหนี้เร็วโดยไม่สมเหตุสมผลสำหรับผู้กู้บางกลุ่ม อาทิ กลุ่ม GenY กลุ่ม GenZ และกลุ่มที่สร้างหนี้เพื่อการใช้จ่ายระยะสั้น อย่างไรก็ตาม ปัญหาหนี้ของครัวเรือนอีกหลายกลุ่ม (โดยเฉพาะกลุ่มไม่มีรายได้ประจำ หรือกลุ่มที่มีรายได้ค่อนข้างต่ำ) ซึ่งก่อหนี้เพราะความจำเป็นกดดัน อาจต้องการแนวทางการดูแลปัญหาหนี้ในรูปแบบที่แตกต่างออกไป เนื่องจากเป็นโจทย์ที่มีความทับซ้อนกันในมิติของผู้กู้และสถาบันการเงิน ซึ่งในมิติของฝั่งผู้กู้เองก็จะต้องพยายามหารายได้เพิ่ม-ลดรายจ่ายที่ไม่จำเป็นอย่างเคร่งครัดเพื่อให้มีความสามารถในการชำระคืนหนี้ ขณะที่มิติของสถาบันการเงินนั้น เพื่อช่วยให้ผู้กู้ที่มีความจำเป็นต้องก่อหนี้ หรือกลุ่มที่ไม่เคยเป็นลูกค้าของสถาบันการเงินสามารถเข้าถึงสินเชื่อในระบบที่มีต้นทุนต่ำกว่าการกู้นอกระบบ และได้รับบริการที่คำนึงถึงความเป็นธรรมกับผู้บริโภคมากขึ้น สถาบันการเงินเองก็คงต้องเร่งพัฒนาเพิ่มขีดความสามารถในการวิเคราะห์ความเสี่ยงของผู้กู้ โดยใช้ฐานข้อมูลอื่นๆ อาทิ Big Data และแพลตฟอร์มการชำระเงิน ซึ่งกระบวนการดังกล่าวจะทำให้ “ความเข้าใจผู้กู้และความสามารถในการยืนยันข้อมูลแหล่งรายได้อื่นๆ นอกเหนือจากรายได้ปกติ” กลายมาเป็นข้อมูลที่ช่วยสนับสนุนการพิจารณาปล่อยสินเชื่อนอกเหนือไปจากหลักฐานเพื่อแสดงสถานะทางการเงินในรูปแบบเดิม ซึ่งจะช่วยให้ผู้กู้ที่แต่เดิมอาจต้องกู้นอกระบบสามารถเข้าถึงแหล่งเงินทุนที่มีต้นทุนต่ำลง ทำให้น่าจะสามารถบริหารจัดการค่าใช้จ่ายต่างๆ ของครัวเรือนได้ดีขึ้น

ที่มา : การเงินธนาคาร